Niet alleen het omvallen van twee Amerikaanse banken in enkele dagen tijd is zorgwekkend, maar een ontwikkeling die zich steeds afspeelde voor een grote crash doet zich nu opnieuw voor. Alle hens aan dek.

Twee banken vallen

Vorige week heeft de Silicon Valley Bank (SVB) 70 procent van zijn beurswaarde verloren, dit gebeurde binnen 24 uur. Een dag ervoor werd de Silvergate Bank gesloten. Wat is er aan de hand?

Silvergate Bank is failliet. Beide banken hebben veel bedrijven als klant, die hun geld hier onderbrachten. Voor Silvergate waren dat crypto currency bedrijven en bij SVB start-ups. In beide gevallen trokken zij veel bedrijven aan dankzij hun succesvolle bankactiviteiten .

Hierdoor hadden ze veel geld dat belegd moest worden. Daarom zetten ze dit om in obligaties. Dit gebeurde echter juist in een tijd met lage rentes op de obligaties, terwijl de rente in de VS nu rond de 4 procent ligt, kregen zij rond de 1 procent op hun obligaties. Het grootste probleem is echter dat hun klanten massaal hun tegoeden wilden opnemen. Hierdoor waren ze gedwongen hun obligaties te verkopen, beneden de aanschafprijs omdat ze door de huidige rentestand minder waard zijn geworden.

Dit zorgde ervoor dat Silvergate failliet is gegaan en SVB op de rand van de afgrond balanceert.

Nu Silicon Valley Bank binnen 24 uur vorige week 70 procent van zijn beurswaarde heeft verloren, dreigen klanten massaal hun tegoeden te gaan opnemen. De bank blijkt voor 80 miljard dollar aan obligaties te hebben met een lage rente.

De in 1983 opgerichte bank heeft 212 miljard dollar aan bezittingen, maar lijkt nu toch in gevaar te komen. Steeds als klanten hun geld willen opnemen, moet de bank obligaties met verlies verkopen, totdat ze dit niet meer kan, wanneer te veel klanten dit tegelijkertijd doen. Het vertrouwen in de bank is namelijk aan het verdampen. Allerlei invloedrijke beleggers hebben aangekondigd hun tegoeden van de bank te gaan opnemen. Dan dreigt dus een bank run.

Gevolgen

Als deze bedrijven niet opeens zoveel geld nodig hadden gehad, zou er niets aan de hand zijn geweest. De obligatieportefeuille met de lage rentes zijn dan niet zo’n groot probleem, want na de looptijd van zeg 10 jaar krijgt de bank het uitgeleende geld weer terug bij verzilvering van de obligatie. Het probleem doet zich pas voor indien zij gedwongen tussentijds de waardepapieren moeten verkopen. Hierdoor moeten ze verlies nemen om hun klanten hun geld te kunnen terugbetalen.

Daarnaast speelt dat de cryptomarkt de afgelopen 12 maanden in een vlucht naar beneden bezig is. De mensen met crypto’s willen blijkbaar hun geld omwisselen in ‘normaal’ geld, waardoor de crypto currency bedrijven hun tegoeden in gewoon geld moeten gaan opnemen. Ze zullen tegoeden hebben bij meer banken dan deze twee. Met andere woorden andere banken zullen met een soortgelijk probleem te doen hebben.

Deze onrust schaadt het vertrouwen in banken en geld in het algemeen. Ook dat is niet gunstig voor de stabiliteit van de financiële markten.

Krapte

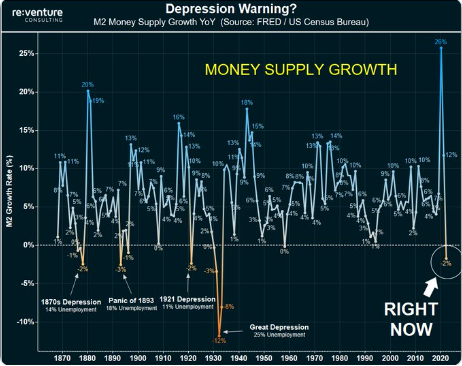

Om het nog wat spannender te maken schijnt er wereldwijd een verkrapping van de geldmarkt aan de gang te zijn. Dat betekent dat er minder geld in omloop is.

De krapte op de geldmarkt is al vier keer eerder samengevallen met recessie in de afgelopen 150 jaar. Elke keer volgde een depressie met een werkloosheid die in de dubbele cijfers liep.

Nu zijn we voor de vijfde keer in een dergelijke situatie aanbeland. En het bevestigt het verhaal van beide banken, waarvan de klanten dringend hun geld nodig hadden.

WARNING: the Money Supply is officially contracting.

This has only happened 4 previous times in last 150 years.

Each time a Depression with double-digit unemployment rates followed.

pic.twitter.com/j3FE532oac

— Nick Gerli (@nickgerli1) March 8, 2023

In 1921 bijvoorbeeld was er 2 procent verkrapping in de geldomloop, die voldoende bleek om de depressie van 1921 te veroorzaken. Op dit moment in 2023 zitten we ook al op 2% verkrapping.

Bron: Investment watch blog

Lees verder in

– Bankendossier

Rob Vellekoop, 12 maart 2023

using WordPress and

using WordPress and

No responses yet